大切な方を亡くされた直後は、悲しみや疲労の中で冷静に物事を考えるのが難しいものです。それでも、相続に関する手続きには期限があるものも多く、「知らなかった」では済まされないケースもあります。

今回は、相続が発生した方に向けて、手続きの全体像から具体的な進め方まで、できるだけわかりやすくお伝えしていきます。

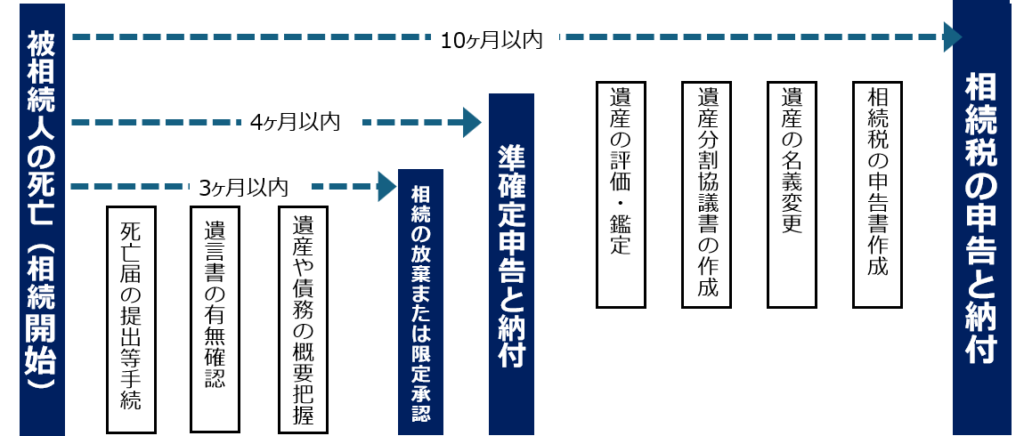

まずは全体像を把握しよう|相続発生後の手続き一覧

相続が発生すると、やるべきことが一気に押し寄せてきます。まずは「どんな手続きがあるのか」を把握することが大切です。

大きく分けると、相続発生後の手続きは以下のような流れになります。

①死亡届の提出・葬儀関連の手続き(7日以内)

②年金・保険・公共料金などの届出(14日~1ヶ月程度)

③遺言の有無確認・相続人の確定と相続財産の調査

④相続放棄・限定承認の検討(3ヶ月以内)

⑤遺産分割協議と協議書の作成

⑥相続税の申告・納付(10ヶ月以内)

⑦不動産や預貯金などの名義変更

このように、手続きは短期間で終わるものから、数ヶ月かけて進めるものまでさまざまです。「今すぐやるべきこと」と「少し時間をかけて進めること」を分けて考えると、気持ちの整理もつきやすくなります。

集めておきたい書類|必要書類の確認リスト

相続の手続きを進めるには、たくさんの書類が必要になります。何度も役所に足を運ばなくて済むよう、あらかじめリストを確認しておきましょう。

基本的に必要になる書類

- 被相続人(亡くなった方)の戸籍謄本(出生から死亡まで)

- 被相続人の住民票の除票

- 相続人全員の戸籍謄本

- 相続人全員の住民票

- 相続人全員の印鑑証明書

財産に応じて必要になる書類

- 不動産がある場合:登記簿謄本、固定資産評価証明書

- 預貯金がある場合:通帳のコピー、残高証明書

- 株式・投資信託がある場合:証券会社の残高証明書

- 生命保険がある場合:保険証券、支払通知書

相続税申告に必要な書類(遺言が無い場合)

- 遺産分割協議書(相続人全員の実印押印)

- 相続人全員の印鑑証明書 ・財産の評価に関する資料一式

戸籍謄本は「出生から死亡まで」を揃える必要があります。被相続人の方が転籍されていると、複数の自治体から取り寄せることになるので、思った以上に時間がかかることも。早めに動き出すことをおすすめします。

期限に要注意!うっかり過ぎると大変な手続き

相続手続きの中には、期限が法律で決められているものがあります。特に以下の3つは要注意です。

3ヶ月以内|相続放棄・限定承認

相続放棄や限定承認をする場合は、「相続の開始を知った日から3ヶ月以内」に家庭裁判所へ申述しなければなりません。この期間を「熟慮期間」といいます。

たとえば、亡くなった方に多額の借金があった場合、何もしなければその借金も相続することになります。相続放棄をすれば借金を引き継がずに済みますが、3ヶ月を過ぎてしまうと原則として放棄できなくなってしまいます。

よく「私は相続放棄するから」とおっしゃる方がいますが、裁判所の手続きを済ませなければ法的には放棄することはできないんです。

4ヶ月以内|準確定申告

被相続人に確定申告が必要な所得があった場合、相続人が代わりに「準確定申告」を行う必要があります。期限は「相続の開始を知った日の翌日から4ヶ月以内」です。

事業をされていた方や不動産収入があった方は、この手続きが必要になるケースが多いです。

10ヶ月以内|相続税の申告・納付

相続税の申告と納付の期限は「相続の開始を知った日の翌日から10ヶ月以内」です。

10ヶ月というと長く感じるかもしれませんが、財産の調査、遺産分割協議、書類の準備などを進めていると、あっという間に期限が迫ってきます。余裕を持ったスケジュールで進めることが大切です。

借金があるかも?|相続放棄について知っておきたいこと

-225x300.png)

父に借金があったみたいで…これって私が払わないといけないの?

相続は「プラスの財産」だけでなく「マイナスの財産」も引き継ぐことになります。つまり、預貯金や不動産だけでなく、借金や未払金なども相続の対象です。

「借金の方が多そうだ」「財産の全体像がよくわからない」という場合には、相続放棄という選択肢を検討することになります。

相続放棄とは

相続放棄とは、相続人としての権利・義務をすべて放棄することです。放棄をすると、その人は最初から相続人ではなかったものとして扱われます。

借金を引き継がなくて済む反面、プラスの財産も一切受け取れなくなります。「借金だけ放棄して、預貯金は受け取る」ということはできません。

相続放棄の手続き

相続放棄は、被相続人の最後の住所地を管轄する家庭裁判所に申述書を提出して行います。必要書類は以下のとおりです。

- 相続放棄申述書

- 被相続人の戸籍謄本(死亡の記載があるもの)

- 被相続人の住民票の除票

- 申述人(放棄する人)の戸籍謄本

費用は収入印紙800円と郵便切手代程度なので、それほど高くありません。

注意点|うっかり財産に手をつけると放棄できなくなる

相続放棄を検討している場合、被相続人の財産に手をつけてはいけません。

たとえば、被相続人の預貯金を引き出して使ったり、不動産を売却したりすると、「相続を承認した」とみなされてしまいます。こうなると、後から放棄しようと思ってもできなくなります。

相続放棄を考えている場合は、財産には触れずに専門家へ相談することをおすすめします。

相続放棄すれば借金を引き継がなくて済むんですね。期限内に手続きすれば大丈夫なんだ。

誰が何を相続する?|遺産分割協議書の作成

遺言書がない場合、相続財産をどのように分けるかは相続人全員で話し合って決める必要があります。この話し合いを「遺産分割協議」といい、その結果をまとめた書類が「遺産分割協議書」です。

遺産分割協議書が必要な理由

遺産分割協議書は、不動産の名義変更(相続登記)や、預貯金の払い戻し、相続税の申告などで提出を求められます。

逆にいえば、この書類がないと手続きが進まないケースがほとんどです。相続人全員の合意を証明する重要な書類なので、しっかりと作成する必要があります。

遺産分割協議書に記載する内容

協議書には以下の内容を記載します。

- 被相続人の情報(氏名、生年月日、死亡日、最後の住所)

- 相続人全員の情報

- 相続財産の内容と、誰が何を取得するか

- 相続人全員の署名と実印の押印

不動産については、登記簿謄本の記載どおりに正確に書く必要があります。あいまいな表現だと、法務局で登記を受け付けてもらえないこともあります。

協議がまとまらない場合

話し合いがまとまらない場合は、家庭裁判所に「遺産分割調停」を申し立てることになります。調停でも解決しない場合は「審判」という手続きに移行します。

できれば調停や審判に至る前に、相続人同士で円満に話し合いを進めたいところです。第三者である専門家に間に入ってもらうことで、スムーズに進むケースも多いです。

最後の大仕事|相続税申告の進め方

相続財産が一定額を超える場合、相続税の申告が必要になります。

相続税がかかるかどうかの目安

相続税には「基礎控除」という非課税枠があります。

基礎控除額=3,000万円+(600万円×法定相続人の数)

たとえば、相続人が配偶者と子ども2人の計3人であれば、基礎控除額は4,800万円です。相続財産の総額がこの金額以下であれば、相続税はかかりません。

ただし、「小規模宅地等の特例」や「配偶者の税額軽減」などの特例を使って税額がゼロになる場合でも、申告自体は必要です。「税金がかからない=申告不要」ではない点に注意してください。

申告の流れ

①相続財産の調査・評価

②遺産分割協議

③相続税の計算

④申告書の作成

⑤税務署への提出・納付

相続財産の評価は、現金や預貯金はそのままの金額ですが、不動産や非上場株式などは専門的な計算が必要になります。

申告期限に間に合わない場合

遺産分割協議がまとまらず、申告期限に間に合わない場合でも、期限内に「未分割」として申告する必要があります。

この場合、いったん法定相続分で分割したものとして計算し、後から「更正の請求」で精算することになります。配偶者の税額軽減や小規模宅地等の特例が使えなくなる可能性もあるので、できるだけ期限内に協議をまとめることが望ましいです。

相続税の申告は、財産評価や特例の適用など専門的な判断が求められる場面が多いです。「うちは大丈夫かな」と少しでも不安がある方は、早めに税理士へご相談いただくことをおすすめします。期限ギリギリになると、どうしても選択肢が狭まってしまいますので。

まとめ|相続手続きは「早め」と「全体像の把握」がカギ

相続が発生すると、悲しみの中でたくさんの手続きに追われることになります。

- まずは全体像を把握して、期限のある手続きを確認する

- 必要書類は早めに集め始める

- 相続放棄を検討する場合は財産に手をつけない

- 遺産分割協議書は正確に作成する

- 相続税申告は10ヶ月以内(特例適用でも申告が必要な場合あり)

すべてを一人で抱え込む必要はありません。わからないことや不安なことがあれば、専門家の力を借りながら、一つひとつ進めていきましょう。

当事務所では、相続税申告や各種手続きのサポートをしております。

分からないこと、不安なことが多いと思いますので、いつでもご相談ください。

問い合わせフォーム・お電話(045-502-5151)にて、お気軽にご連絡ください。

やることは多いけど、全体像がわかったから少し落ち着けた気がします。期限に気をつけながら進めていきます

相続税の基本的な知識を押さえておきたい方はこちらの記事を参照してください。

知らずにいるのはリスク高?相続税の基礎知識