相続税の基本について知っておくことで、相続が発生した際の手続きをスムーズに進めることができます。この記事では、相続税の計算方法や申告期限、基礎控除額など、相続税に関する重要な知識を税理士事務所として分かりやすく解説します。

解説は分かりやすさ、イメージのしやすさを重視し、正確な表現を避けたり省略している場面が多くあります。あくまでご相談をいただく際の参考としてご覧いただけますと幸いです。

相続税って何?なぜ知る必要があるの?

相続税は、相続する財産の総額に応じて決まります。相続する財産が大きいほど、税率も高くなる仕組みです。法定相続人が取得した割合に応じて、各相続人に課税される税額が決まるため、まずは財産の評価と相続人の特定が重要です。

相続とは何か?

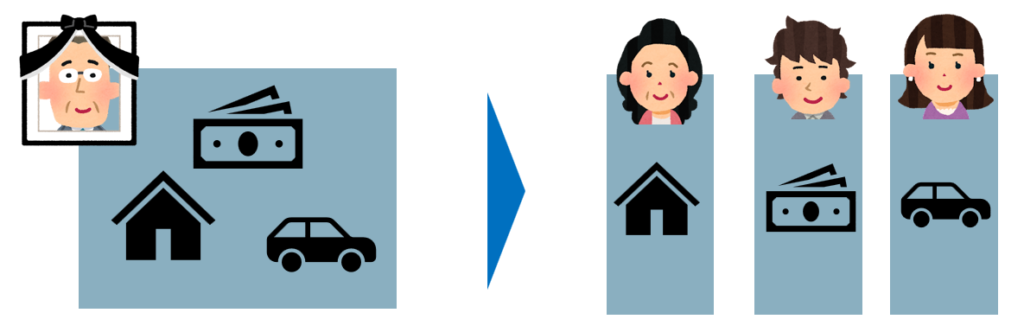

相続とは、亡くなった人(被相続人)の財産が、一定の身分関係にある人(相続人)へ移ること。

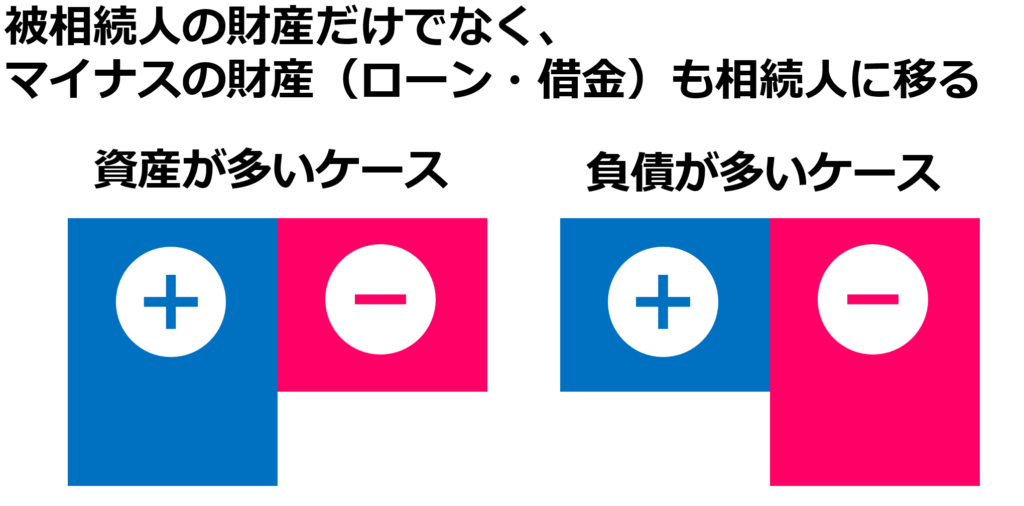

イメージのように、お父さんが亡くなられた際に持っていた財産が、ご家族に移ることを「相続」と言います。また、移るのは現金や自宅といったプラスの財産だけではなく、ローンなどの借金といったマイナスの財産も移ります。

相続税とは何か?

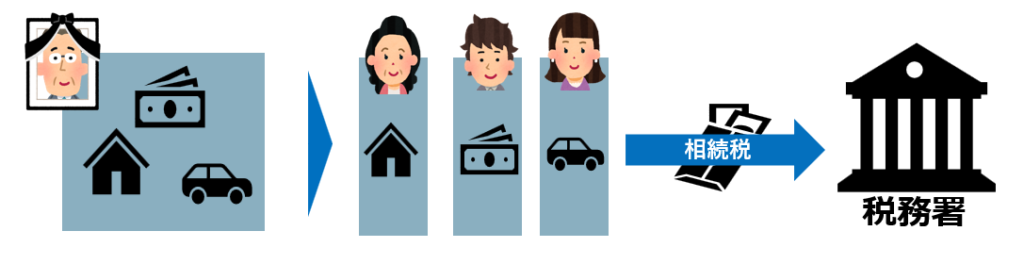

では相続税とは何でしょう?相続税とは、亡くなった人の財産を受け取る際に発生する税金です。この税金は受け取る財産の額や家族構成によって変化します。

なぜ「相続」を知っておく必要があるのか?

大きく4つの理由から、相続を知っておく必要があると考えています。

①:考える時間が少ない(いつ起きるかわからない)

②:経験がほとんどない(一生に1~2度しかない)

③:大きなお金が動く(財産や債務の移動が起きる)

④:親族間で「争族」が起きやすい

このような理由(問題)があるため、事前に知識をつけて準備をすることで、相続問題を避けたり、小さくすることができます。

相続手続・相続税の基礎知識

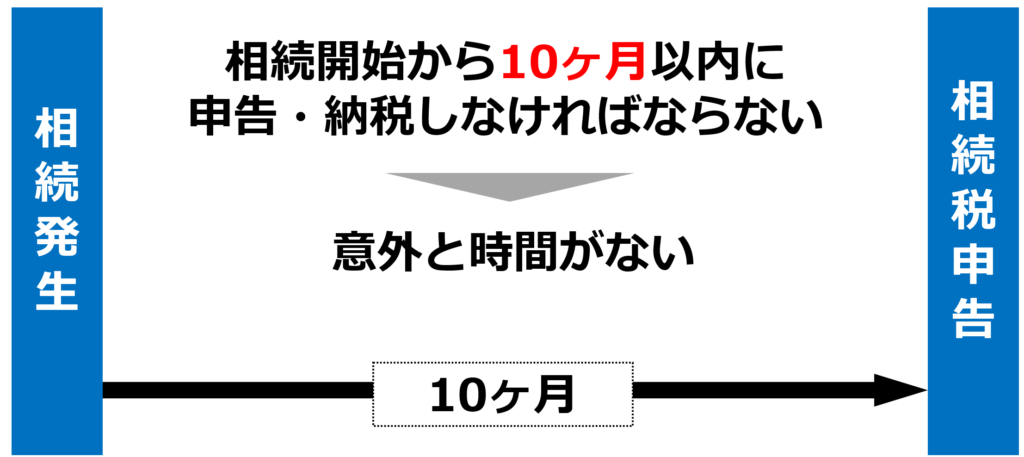

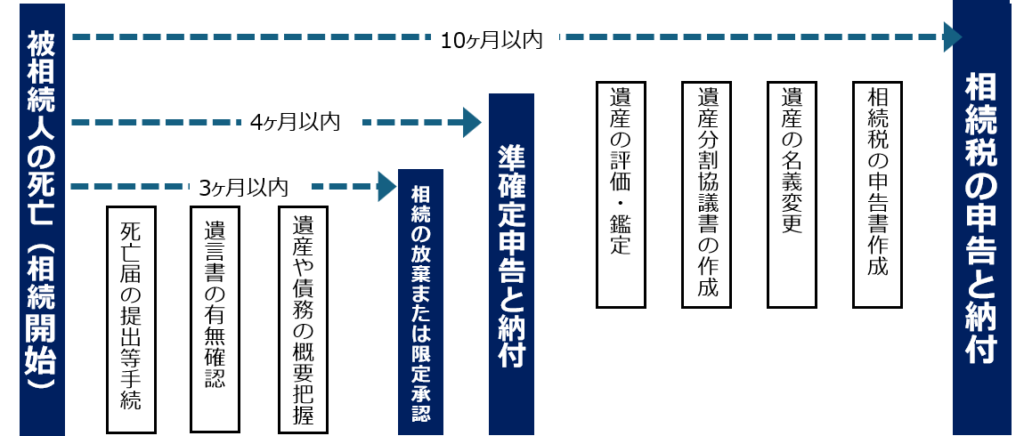

意外と時間がない相続税の申告・納税期限(10か月以内)

相続税の申告期限は、相続開始を知った日の翌日から10か月以内です。申告期限を過ぎると、延滞税や加算税が発生する可能性があるため、期限内に申告する必要があります。事前に専門家と相談し、必要な書類を準備しておくと安心です。

例えば、1月6日に亡くなった場合には、その年の11月6日が申告期限になります。

四十九日の法要を終え、ひと段落したころに税理士に相談されるケースが大半です。このため、実際には相続税の申告期限まで残り6か月を切っているということもよくあります。

相続の手続きでしなければならないことは?

人が亡くなることにより相続が発生した場合、相続関係で必要な手続きがあります。

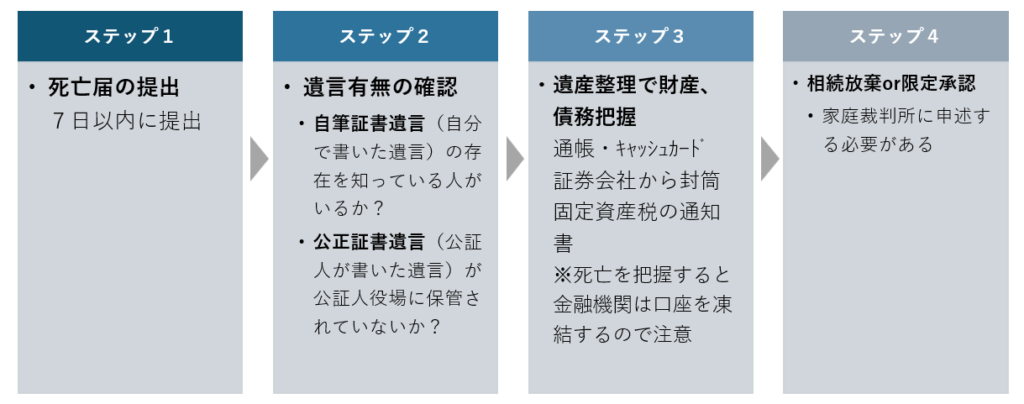

相続発生後3か月以内にやること

相続3か月以内にやることは大きく分けて4ステップです。まず7日以内に死亡届を提出します。そして、3か月以内に相続の放棄または限定承認をしなければならないため、遺言の有無を確認し、故人の財産の状況を把握します。

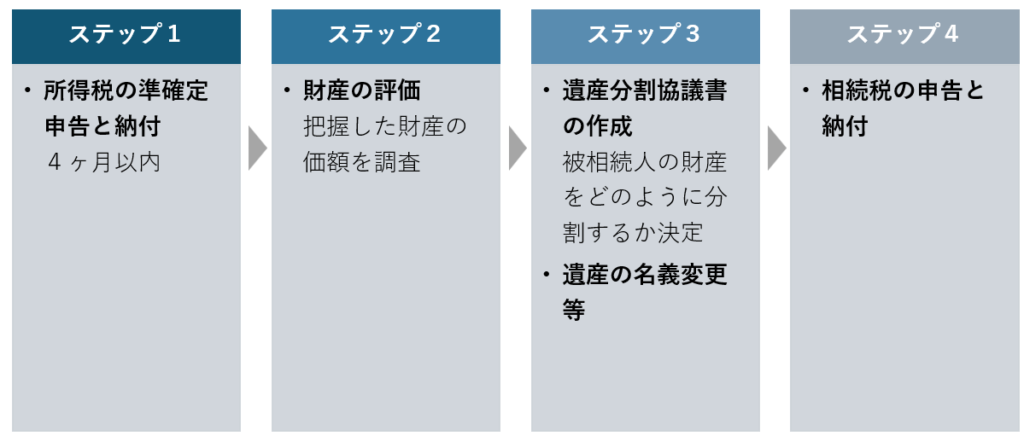

相続発生後4か月以内にやること

相続発生から4か月以内に「準確定申告」を行う必要があります。

準確定申告とは?

所得税は、毎年1月1日から12月31日までの1年間の所得たいして計算します。しかし、必ずしも12月31日に亡くなるとは限りません。このため、相続人が、1月1日から死亡日までの所得金額と税額を計算して、申告&納税する必要があるわけです。これを準確定申告といいます。

国税庁HP「納税者が死亡したときの確定申告(準確定申告)」

相続発生後10か月以内にやること

相続発生から10か月以内に相続税の申告と納税をする必要があります。この申告のため、準確定申告が終わり次第、または並行して行う必要がある手続きがあります。それが、財産の評価と遺産分割協議書の作成です。

財産の評価は、相続税申告のための評価額を計算する手続きです。通常は国税庁の公表している財産評価基本通達に則って評価していくことになります。また、遺産分割協議書は、遺言がない場合などに相続人全員が参加して「遺産をどうわけるか?」いまとめた書類です。この分割協議書に基づき相続税の計算も行います。

相続税の課税対象となる財産

相続税の対象は原則として亡くなった人が持っていたすべての財産(本来の財産)です。これにみなし相続財産と贈与財産などを加えたものが課税の対象になります。

- プラスの財産:現金や預貯金、不動産、有価証券、生命保険金など。

- マイナスの財産:負債や借金も含まれます。

- みなし相続財産:死亡保険金や死亡退職金

なお、相続税の対象外になるものとして、墓地や仏具などの祭祀財産やみなし相続財産である死亡保険金・退職金のうち一定額などが非課税財産として扱われます。

事前にどの財産が相続税の対象になるか把握することが重要です。

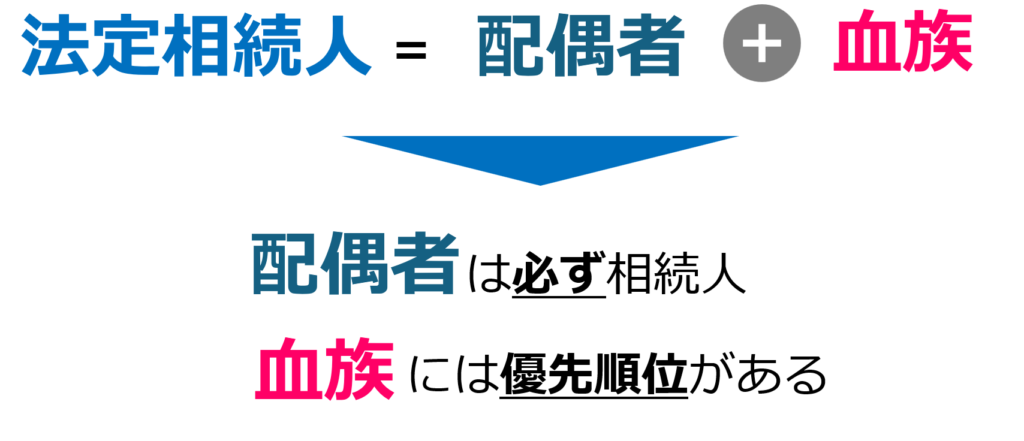

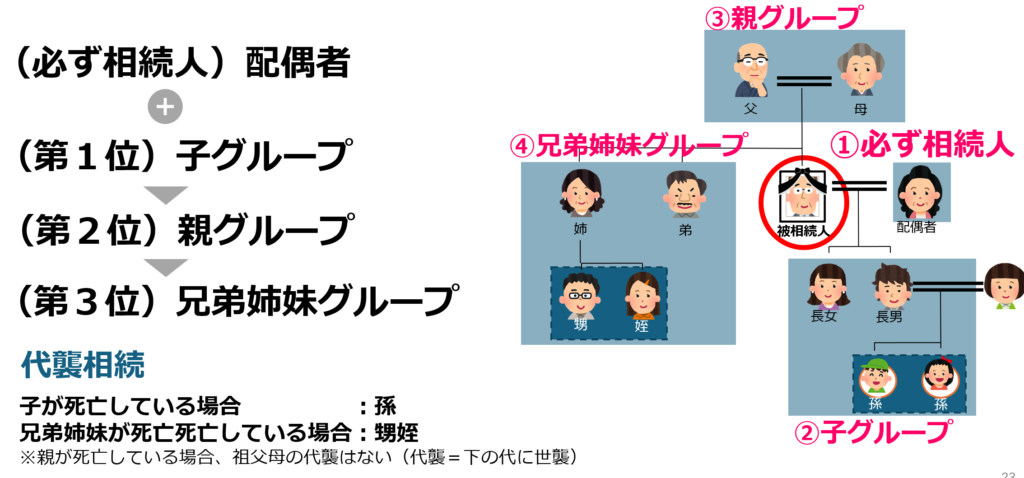

相続人になれる人とその順位

民法に従い遺産を取得できる人を「法定相続人」と言います。法定相続人は配偶者と血族がなることができます。配偶者は必ず相続人になることができますが、血族の場合は優先順位があります。

下の図のように、配偶者は必ず相続人(図の①)になれますが、その他の血族には順位があります。まず、亡くなった方に子がいる場合は、子供たちが法定相続人(図の②)です。

もし、お子さんがいない場合には、亡くなった方の直系尊属(図の③)が法定相続人になります。また、通常は図の③のように亡くなった方のご両親も既に亡くなられているケースが大半です。そのような場合には、亡くなった方の兄弟姉妹が法定相続人になります(図④)

法定相続人の相続分

また、法定の相続分が民法で定められています。

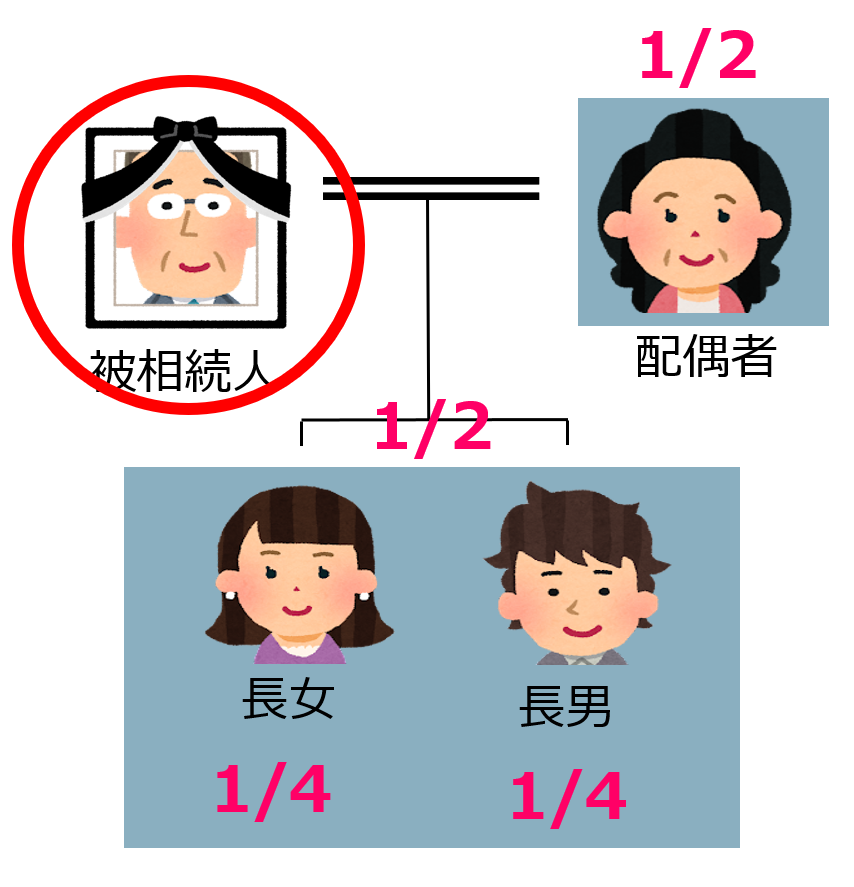

相続人が配偶者と子供である場合

最もオーソドックスなパターンです。この場合には配偶者2分の1、子供(2人以上のときは全員で)2分の1です。子供に割り当てられた1/2は、子供の数に応じて均等に分けます。

相続人が配偶者と直系尊属である場合

配偶者3分の2、直系尊属(2人以上のときは全員で)3分の1

相続人が配偶者と兄弟姉妹である場合

最近は、お子様がいらっしゃらない方の相続の相談も増えています。この場合、配偶者4分の3、兄弟姉妹(2人以上のときは全員で)4分の1です。先ほどと同様、複数の兄弟がいる場合、1/4を兄弟全員で均等に分けます。

お子様がいない相続の場合、配偶者は義理の兄弟姉妹と分割協議を行うことになります。義理の兄弟姉妹との関係が良好でない又は希薄な場合、相続時にもめる可能性があるので注意が必要です。

相続税の計算方法

相続税の計算は大まかに次の2つの順番で行います。

課税遺産総額の計算

まずはすべての財産を合計し、そこからマイナスの財産や非課税財産を引きます。そこに暦年贈与や相続時精算課税制度による贈与を加えた正味の遺産額から基礎控除を引いた部分が課税対象(課税遺産総額)です。

基礎控除額の計算方法

相続税には、相続税がかかる財産額から一定額を控除できる基礎控除があります。基礎控除額は以下の計算式で算出されます。

基礎控除額 = 3,000万円 + 600万円 × 法定相続人の数

たとえば、法定相続人が3人の場合、基礎控除額は4,800万円です。基礎控除額以下の財産額であれば相続税はかかりませんが、超える場合には相続税がかかることになります。

相続税額の計算

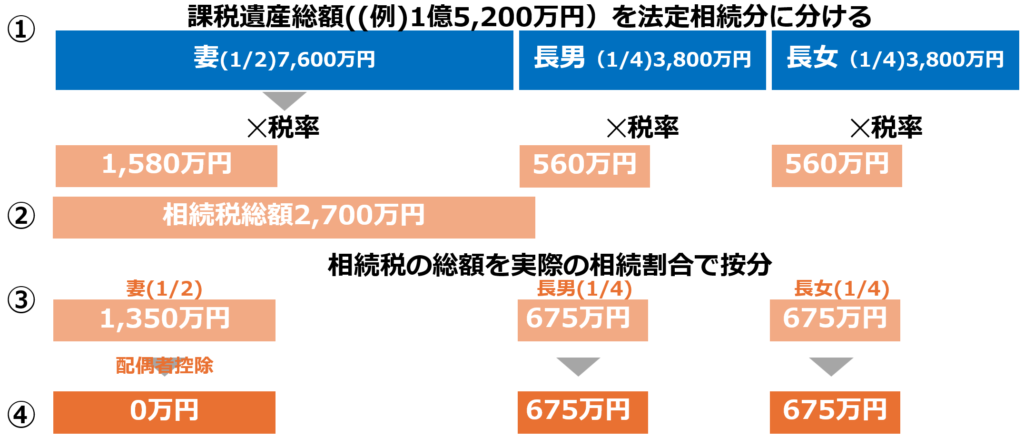

先ほど計算した課税遺産総額をもとに、相続税額の計算を行います。今回は課税遺産総額が1億5,200万円で、法定相続人が配偶者と子供2人のケースを例にしています。

まずは法定相続分(配偶者1/2と子1/4(1/2÷2人))に分けます。そして、この法定相続分に相続税率を掛けます。、それぞれの相続分に応じた税率を適用します。こうして算出した相続税総額を、実際の相続割合に従って分配することで、各相続人ごとの相続税が決まります。

これらを合計すると、図②の2,700万円となります。これを実際の取得分で案分した金額が、それぞれが納める相続税額です。

なお、配偶者の場合、法定相続分か1億6千万円の大きい額までは配偶者控除(※後述)があります。したがって、相続税の納付はありません。

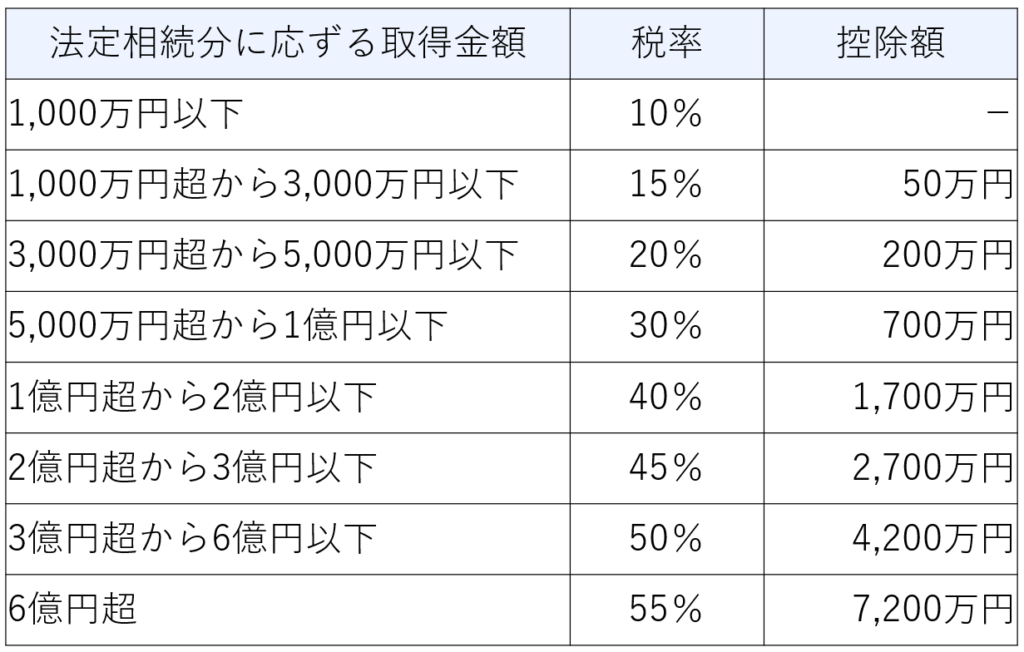

相続税率

以下の税率を法定相続分の取得金額に掛け、控除額を差し引いた金額が相続税額となります。例えば先ほどの例の妻の場合、法定相続分の取得金額は7,600万円のため、税率区分は30%です。7,600万円×30%-700万円=1,580万円となります。

配偶者の税額軽減制度

配偶者に対しては、税額を軽減する制度が設けられています。これは、配偶者が取得する財産について一定の額まで税額がゼロになるという制度です。

具体的には、配偶者が取得する財産のうち、法定相続分または1億6,000万円のいずれか大きい額まで、相続税がかからなくなります。この制度により、配偶者が財産を維持しやすくなり、生活に対する不安を軽減することができます。

まとめ:早めの対策と専門家への相談

相続税は相続発生から10か月以内に申告・納税をしなければいけません。大切なご家族を亡くされた中で、これらの手続きをするのは非常に大変なことです。

特に、故人の財産や債務の状況の把握には時間を要しますし、親族間で争いが起きた場合には話が進まなくなってしまいます。まずは早めの対策と専門家への相談を行いましょう。